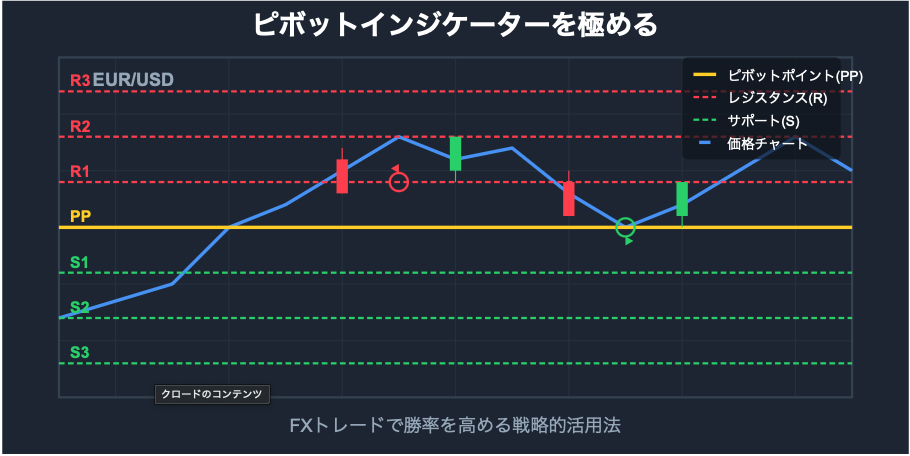

ピボットインジケーターを極める:FXトレードで勝率を高める戦略的活用法

はじめに:市場の節目を読み解くピボットの力

FXや株式トレードの世界では、プロフェッショナルトレーダーが常に意識している重要な価格帯があります。その一つが「ピボットポイント」です。チャート上の数多くのインジケーターの中でも、ピボットが特別視される理由は、その「市場心理の集約力」にあります。価格がどこで反転するのか、どこまで伸びるのかという予測において、ピボットは非常に有効な指標として長年使われてきました。

本記事では、トレードの成績を向上させたいFXトレーダーに向けて、ピボットインジケーターの基礎から応用まで、実践的な知識と具体的な戦略を解説します。ピボットを味方につけることで、より精度の高いエントリーポイントと決済ポイントを見つけ出し、トレードの勝率向上を目指しましょう。

ピボットの本質:なぜ多くのプロが重視するのか

ピボットとは何か

ピボットポイントとは、過去の価格データ(主に前日の高値・安値・終値)から計算される、相場の中心となる価格水準とその周辺ラインのことです。基本的な構成は以下の通りです:

- P (Pivot Point): 相場の中心となる基準線

- R1, R2, R3: 上値の抵抗線(Resistance)として機能するライン

- S1, S2, S3: 下値の支持線(Support)として機能するライン

これらのラインは単純な計算式で求められるため、世界中のトレーダーが同じ価格水準を参照することになります。

市場で意識される理由

ピボットが市場で広く意識される主な理由は以下の3点です:

- シンプルさと普遍性: 計算方法が単純明快で、誰でも同じ結果が得られる

- 集合心理の反映: 多くの市場参加者が同じラインを意識するため、自己実現的に価格反応が起きやすい

- 機関投資家の活用: 大口投資家やアルゴリズム取引でも採用されていることが多い

言い換えれば、ピボットは「相場参加者の共通の目印」として機能するため、そこに価格が到達したときに何らかのアクションが起きやすいのです。

計算方法を理解する

最も一般的なデイリーピボットの計算式は以下の通りです:

P = (前日高値 + 前日安値 + 前日終値) ÷ 3

R1 = (P × 2) - 前日安値

R2 = P + (前日高値 - 前日安値)

R3 = R1 + (前日高値 - 前日安値)

S1 = (P × 2) - 前日高値

S2 = P - (前日高値 - 前日安値)

S3 = S1 - (前日高値 - 前日安値)この計算式から分かるように、相場のボラティリティ(値動きの幅)によって、各ラインの間隔が決まります。値動きが大きい相場では、ピボットラインの間隔も広くなります。

ピボットの実践的活用法:3つの戦略的アプローチ

ピボットインジケーターを効果的に活用するための3つの主要な戦略を詳しく見ていきましょう。

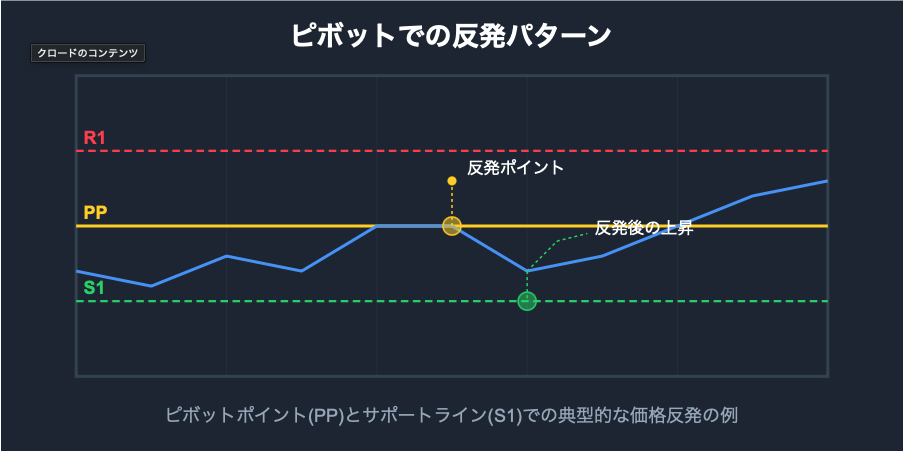

1. 反発ポイントとしての活用法

ピボットラインは価格が反発しやすい水準として機能します。特に重要なのは以下のケースです:

下落局面でのサポートとしての活用

- 価格がP(ピボットポイント)まで下落してきた場合、そこからの反発を狙ってロングポジションを取る

- S1に到達した場合も、一時的な反発が期待できる場所として注目

- 下落トレンドが強い場合は、S2やS3も重要なサポートレベルになりうる

上昇局面でのレジスタンスとしての活用

- 価格がR1に到達した場合、そこからの反落を狙ってショートポジションを検討

- 上昇トレンドが続いている場合は、R2やR3がブレイクするかどうかを確認

反発を確認する補助指標

ピボットからの反発をより確実に捉えるために、以下のような補助指標を併用すると効果的です:

- ローソク足パターン: ピンバー、ハンマー、シューティングスター、エンゲルフィングなどの反転サイン

- ダイバージェンス: RSIやMACDなどのオシレーター系指標との乖離

- 出来高の増加: 反発ポイントでの出来高の急増は、そのレベルの重要性を示唆

実際のトレードでは、ピボットレベルでの価格反応に「確認」を取ることが重要です。例えば、Pにタッチした後に実際に反発の兆候(ローソク足の終値がPより上で確定するなど)が見られてから、エントリーを検討するといった慎重さが求められます。

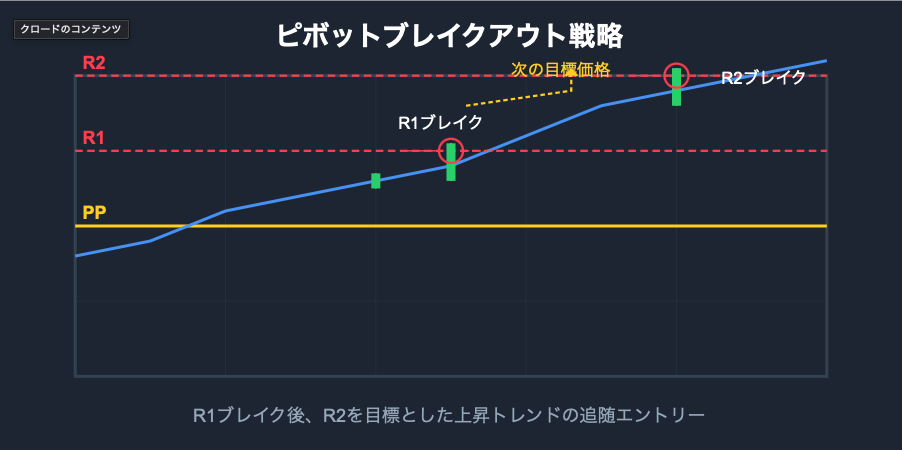

2. ブレイクポイントとしての活用法

ピボットラインは突破された場合、次のピボットレベルまでの値動きが期待できる重要なブレイクポイントでもあります。

ブレイクアウト戦略の具体例

- R1を明確に上抜けた場合、R2を目標としたロングポジションを検討

- S1を下抜けた場合、S2までの下落を狙ったショートポジションを検討

- Pのブレイク方向によって、その日のトレンド方向を判断(上抜け=上昇トレンド、下抜け=下降トレンド)

偽のブレイク(フェイクアウト)を見分ける方法

ブレイク戦略の最大の課題は「偽のブレイク」をいかに回避するかです。以下のポイントで判断の精度を高めましょう:

- ブレイクの確認: 終値ベースでのブレイクが理想的(1時間足や4時間足での確定)

- 出来高の増加: 本物のブレイクでは、出来高が顕著に増加することが多い

- ブレイク後のリテスト: ブレイク後に一度そのレベルに戻ってきて、サポート/レジスタンスの役割が逆転するかを確認

- 足の形状: 力強いブレイクでは、実体の大きなローソク足でブレイクすることが多い

例えば、R1をわずかに上抜けしたが、その後すぐに戻ってしまうような弱いブレイクは注意が必要です。一方、大きな実体を持つローソク足でR1を突破し、出来高も増加している場合は、R2に向けた本格的な上昇の可能性が高まります。

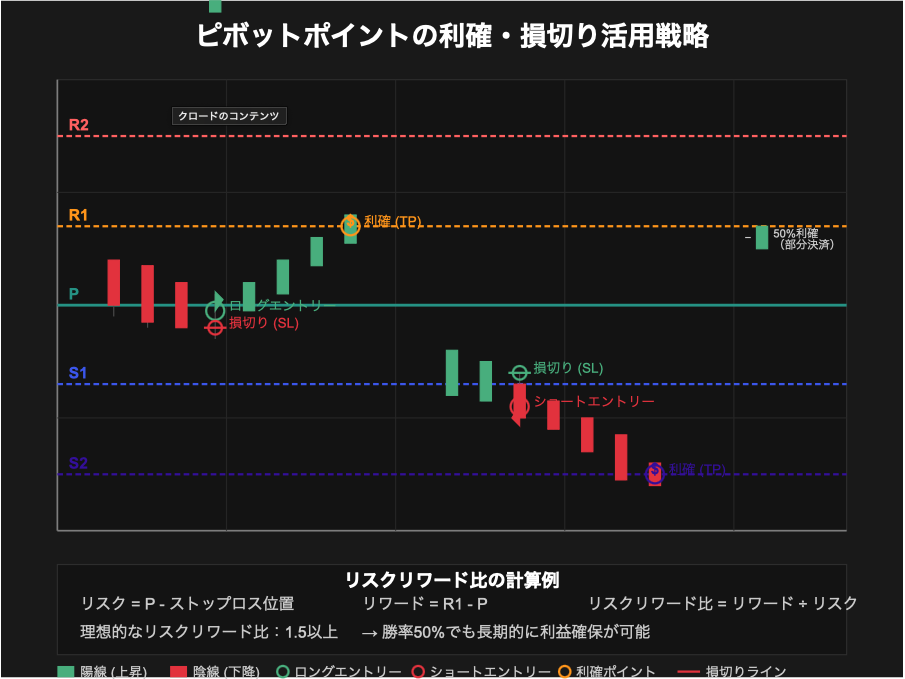

3. 利確・損切りポイントとしての活用法

トレードにおいて最も難しい判断の一つが、「いつ利益を確定させるか」「どこで損切りするか」という決済の問題です。ピボットは、この判断に客観的な基準を提供してくれます。

利益確定(Take Profit)の設定方法

- ロングポジション:次の上のピボットライン(R1, R2など)を利確目標に設定

- ショートポジション:次の下のピボットライン(S1, S2など)を利確目標に設定

- 部分決済戦略:R1で半分利確、R2で残りを利確するなど段階的な利確も効果的

損切り(Stop Loss)の設定方法

- ピボットラインからの反発を狙った場合:そのラインを明確に割り込んだ位置に損切りを設定

- ブレイク後のエントリーの場合:ブレイクしたピボットラインの反対側に損切りを設定

- ボラティリティを考慮:通常の価格変動を吸収できる余裕を持たせることも重要

例えば、Pからの反発を狙ってロングポジションを取った場合、Pを明確に下回った位置(5-10pips下など)に損切りを置き、R1を第一目標として利確を狙うといった戦略が考えられます。

リスクリワード比の最適化

ピボットを使用する大きな利点の一つは、事前に明確なリスクリワード比を計算できることです。例えば:

- Pからロングでエントリーし、R1を目標とする場合:

- リスク = P – ストップロス位置

- リワード = R1 – P

- リスクリワード比 = リワード ÷ リスク

理想的には、リスクリワード比が1.5以上のトレードを選択することで、勝率が50%程度でも長期的には利益を出せる確率が高まります。

ピボットトレードの実践と検証方法

実際にピボットを使いこなすには、理論だけでなく実践的な検証が欠かせません。以下に体系的な検証手順を紹介します。

1. 検証環境の準備

まずは、適切なチャート環境を整えましょう:

- チャートソフト: TradingView、MT4/MT5、cTraderなど、ピボットインジケーターが使用可能なプラットフォーム

- 時間枠の選択:

- デイリーピボット:日足データを基に計算、1時間足や4時間足のチャートで使用

- ウィークリーピボット:週足データを基に計算、日足チャートで使用

- 検証対象の選定:

- 通貨ペア:EUR/USD, USD/JPYなどの主要通貨ペア

- 期間:最低3ヶ月以上のデータ(理想的には6ヶ月〜1年)

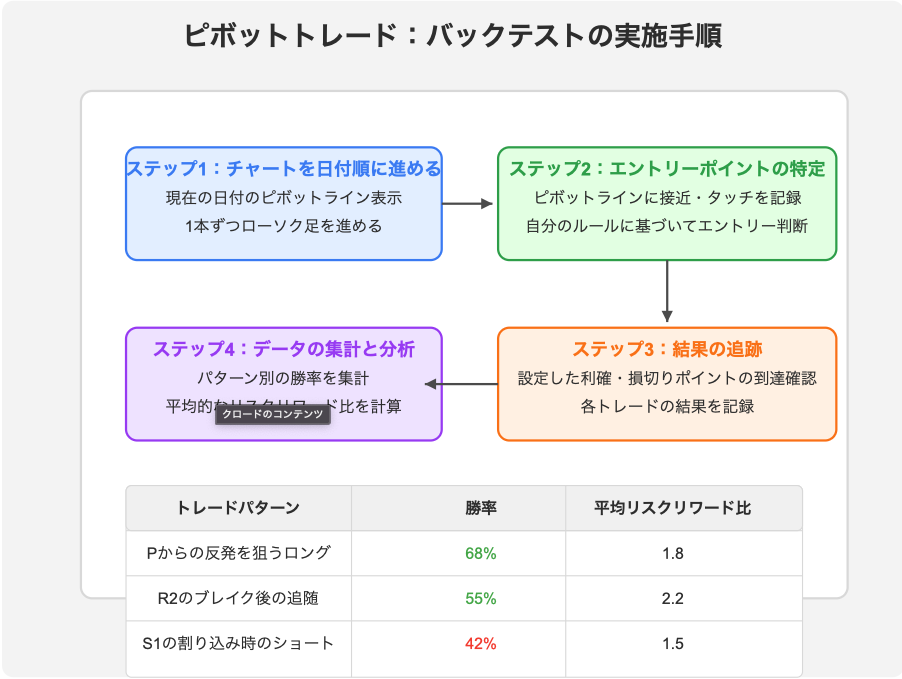

2. バックテストの実施手順

過去チャートを使った検証(バックテスト)は、ピボットの有効性を客観的に評価するために不可欠です:

- チャートを日付順に進める:

- 現在の日付のピボットラインを表示

- 1本ずつローソク足を進めてシミュレーション

- エントリーポイントの特定:

- ピボットラインに接近・タッチする場面を記録

- 自分のルールに基づいてエントリー判断(例:Pでの反発、R1のブレイクなど)

- 結果の追跡:

- 設定した利確・損切りポイントに到達したかを確認

- 各トレードの結果を記録(勝ち・負け・利益幅・損失幅)

- データの集計と分析:

- パターン別の勝率を集計

- 平均的なリスクリワード比を計算

- 特に成功率の高いパターンを特定

例えば、「Pからの反発を狙うロングエントリーは勝率68%、平均リスクリワード比1.8」「R2のブレイク後の追随は勝率55%、平均リスクリワード比2.2」といったデータが得られれば、自分のトレードスタイルに合った戦略を選択する材料になります。

3. パターン分析と最適化

バックテストから得られたデータを基に、以下のような分析を行います:

高勝率パターンの特定

- どのピボットライン(P, R1, S1など)が最も反応しやすいか

- どの通貨ペアでピボットが最も効果的に機能するか

- 時間帯による効果の違い(ロンドン市場、NY市場など)

低勝率パターンの排除

- ダマシ(フェイクアウト)の多いパターンを特定

- 特定の市場環境(ボラティリティが極端に低いレンジ相場など)での使用を避ける

補助指標との組み合わせ検証

- 移動平均線とピボットの位置関係(例:価格が200SMAより上の場合のPからの反発)

- RSIやMACDなどのオシレーター系指標との組み合わせ効果

- ボリンジャーバンドとピボットの相互作用

この分析により、「単なるピボット」から「自分だけの高精度ピボット戦略」へと進化させることができます。

ピボットトレードの高度な応用テクニック

基本的な使い方を理解したら、さらに高度なテクニックも検討してみましょう。

複数時間軸ピボットの活用

異なる時間枠のピボットを組み合わせることで、より重要な価格レベルを特定できます:

- デイリーピボット + ウィークリーピボット:

- 両者が近い位置にある場合、そのレベルの重要性は格段に高まる

- 例:デイリーのR1とウィークリーのPが近接している場合、強力なレジスタンスとなる可能性が高い

- 時間枠のステップダウン法:

- 大きな時間枠(日足)でトレンド方向を確認

- 中間の時間枠(4時間足)でピボットのサポート/レジスタンスを特定

- 小さな時間枠(1時間足/15分足)で具体的なエントリーポイントを探る

市場環境に応じたピボット戦略の調整

市場の状況によって、ピボットの使い方を変えることも重要です:

- トレンド相場での活用:

- 上昇トレンド時:P, S1などのサポートからのロングが有効

- 下降トレンド時:P, R1などのレジスタンスからのショートが有効

- ブレイク後の追随トレードがリスクリワード比で優位になりやすい

- レンジ相場での活用:

- Pを中心とした振れ幅の大きいレンジを想定

- R1/S1間での往復トレードを検討

- フェイクアウトに特に注意(終値ベースでの確認が重要)

- 重要指標発表前後での注意点:

- 雇用統計やFOMC発表前はピボットが効きにくくなることがある

- 発表後は新たなピボットが形成される可能性を考慮

ピボットと価格行動分析の統合

ピボットと価格行動分析(Price Action)を組み合わせることで、より確度の高いトレードが可能になります:

- ピボットレベルでの価格行動に注目:

- ピボットラインでの拒否反応(ウィック/ヒゲの形成)

- ピボット周辺での強気・弱気のローソク足パターン

- ピボットラインでの取引量(出来高)の変化

- マーケットプロファイル的アプローチ:

- 各ピボットレベルにおける価格の滞在時間を観察

- レベル間での価格移動速度の変化に注目

ピボットトレードの注意点と落とし穴

ピボットインジケーターは非常に優れたツールですが、使用する際には以下の点に注意する必要があります。

相場環境による効果の違い

- ボラティリティの影響:

- 極端に低いボラティリティの相場ではピボットラインの有効性が低下することがある

- 逆に、ボラティリティが非常に高い相場では、ピボットラインを一気に通り抜けてしまうことも

- トレンド強度との関係:

- 強いトレンドが発生している場合、複数のピボットラインを連続的にブレイクすることがある

- この場合、通常のサポート/レジスタンス機能が弱まるため注意が必要

他のインジケーターとの組み合わせの必要性

ピボット単独での判断には限界があるため、以下のような指標との組み合わせが推奨されます:

- トレンド系指標:

- 移動平均線(MA)

- 一目均衡表

- ADXなどのトレンド強度指標

- オシレーター系指標:

- RSI(相対力指数)

- ストキャスティクス

- MACD

特に、ピボットレベルにおけるオシレーター系指標のダイバージェンス(乖離)は、反転の可能性を示す強力なシグナルになりえます。

過信のリスク

どのインジケーターにも言えることですが、ピボットだけに頼りすぎることは危険です:

- 完璧な予測は不可能: ピボットラインは「可能性が高い」反応ポイントを示すだけで、確実性は保証されない

- 一貫したリスク管理の重要性: どれだけピボットが効果的でも、適切な資金管理とリスク管理は不可欠

- 市場の変化: 相場環境の変化によって、ピボットの有効性も変わりうる

まとめ:ピボットインジケーターを使いこなすために

ピボットインジケーターは、市場参加者の集合心理を反映した「意識されやすい価格帯」を可視化してくれる強力なツールです。プロのトレーダーも活用するこのインジケーターを使いこなすことで、以下のようなメリットが期待できます:

- 客観的なエントリー・決済ポイントの特定:

- 感情に左右されない、明確な基準でのトレード判断

- 事前に計画可能なトレード戦略の構築

- 市場心理への理解の深化:

- 多くの参加者が意識する価格レベルを把握することで、市場の動きをより深く理解

- プロのトレーダーと同じ視点で相場を見る視座を得られる

- 統計的に優位性のあるトレードの発見:

- バックテストを通じた高確率パターンの特定

- 勝率とリスクリワード比の最適化による長期的な収益性の向上

ただし、どのインジケーターにも言えることですが、ピボットも万能ではありません。他の分析手法との組み合わせ、継続的なバックテスト、そして適切なリスク管理を併用することで、初めてその真価を発揮します。

最終的には、ピボットを「使う」のではなく、ピボットと「対話する」ようなトレード感覚を身につけることが、真のマスターへの道と言えるでしょう。チャート上のピボットラインが、あなたのFXトレードに新たな視点と戦略をもたらすことを願っています。

おわりに:実践へのステップ

ピボットインジケーターの理論と活用法を学んだら、次は実践のステップです。以下のアクションプランを参考に、ぜひ自分のトレードに取り入れてみてください:

- デモ口座でピボットインジケーターを設定し、日々の動きを観察する

- 過去チャートでバックテストを行い、自分なりの「勝ちパターン」を見つける

- リスクを限定した小さなポジションから実践を始め、トレード日誌をつける

- 定期的に結果を検証し、戦略を微調整する

ピボットインジケーターがあなたのトレードパフォーマンスを向上させる一助となることを願っています。相場の重要な節目を味方につけて、より一貫性のあるトレードを目指しましょう。

コメント